多くの人がクレジットカードを持つ理由は、キャッシュレス決済の便利さや、買い物でポイントが貯まるなどのメリットがあるからです。

しかし、クレジットカードを持っていないと、どのような不便があるのでしょうか?

また、初めてクレジットカードを作る場合、どのカードを選べば良いのでしょうか?

この記事では、クレジットカードを持つことを検討している人や、自分に最適なカードを見つけたい人に役立つ情報を提供します。

クレジットカードの持つメリットとデメリット、そして選び方のポイントを詳しく解説していきます。

- クレジットカードを持っていないことで起こり得ること

- クレジットカードの保有率

- クレジットカードを選ぶポイント

クレジットカードを持ってないとどのような影響があるのか?

クレジットカードを持っていない場合、あなたの「クレジットヒストリー」には情報が記録されません。

これにより、金融機関からの信頼を得にくくなることがあります。

「クレジットヒストリー」とは何か? これは、個人が過去にクレジットカードやローンなどで行った取引の履歴をまとめたものです。

キャッシュレス決済やオンラインショッピングが広く利用される現在、多くの人は少なくとも1枚はクレジットカードを持っています。

クレジットカードやローンを一切利用していない場合、クレジットヒストリーは「ホワイト」と呼ばれる状態になります。

「ホワイト」状態は、延滞や債務整理などで信用情報が損なわれた人と同じように扱われることがあります。

クレジットカードを持っていない人は珍しい?

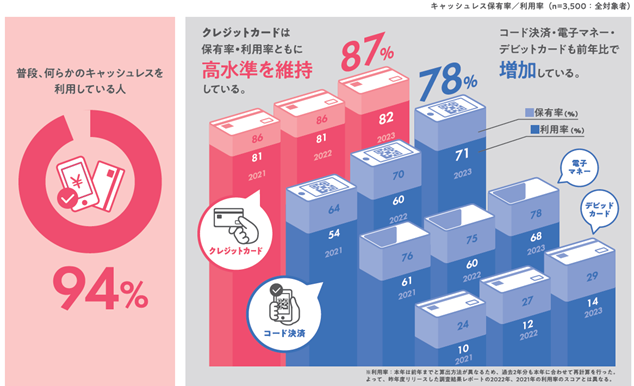

JCBに2024年に行った調査では、キャッシュレス利用者は94%にのぼり、クレジットカードの所有率も87%と高い水準であることがわかりました。

クレジットカードが必要な理由

株式会社ジェーシービー(JCB)の調査結果によれば、クレジットカードの使用が多い理由の一つとして「ポイントやマイルが溜まるため」が挙げられています。

スーパーや百貨店、コンビニエンスストアではキャッシュレス決済が一般的で、オンラインショッピングや公共料金の支払いにもクレジットカードが使用されています。

クレジットカードを使うメリットとしては、現金支払いでは得られないポイントやマイルが加算されることがあります。

このため、多くの人がお得感を感じてクレジットカードを利用することを選んでいます。

さらに、年会費無料でポイントがつくクレジットカードもあり、現代の消費生活においてはなくてはならないツールとなっています。

クレジットカードのメリット

クレジットカードのメリットについて、もっと詳細に解説します。

1. キャッシュレス決済の便利さ

クレジットカードを利用する最大の利点の一つは、キャッシュレスでの支払いが可能になることです。

これにより、財布から現金を取り出して支払う手間が不要になります。

特に「タッチ決済」が可能なカードは、決済端末にカードをかざすだけで支払いが完了し、暗証番号の入力や署名が必要ないため、支払いプロセスが大幅にスピードアップします。

2. オンラインショッピングとサブスクリプションの利便性

クレジットカードはオンラインショッピングやサブスクリプションサービスでの支払いに非常に便利です。

一度カード情報を登録しておけば、それ以降の購入時には情報の再入力が不要となり、手間を省くことができます。

また、サブスクリプションサービスにおいては、自動的に毎月の料金が引き落とされるため、支払いを忘れてサービスが停止する心配がありません。

3. ポイントやマイルがたまる

多くのクレジットカードにはポイントやマイルが蓄積するシステムがあります。

これらは、ショッピングだけでなく、公共料金の支払いや保険料の支払いにも使用できるため、現金支払いよりも実質的に節約になります。

また、特定の日に購入することでポイントが増加するキャンペーンを行っているカードもあり、賢く利用することでさらにお得になります。

4. クレジットヒストリーの形成

クレジットカードの利用履歴はクレジットヒストリー(信用履歴)として記録され、これが金融機関による信用評価の一つの理由となります。

遅滞なく支払いを行うことで良好なクレジットヒストリーを築くことができ、将来的に住宅ローンや自動車ローンなどの大きなローンを組む際に有利に働きます。

これらのメリットを活かして、クレジットカードはただの支払い手段以上の価値を持つことができます。

クレジットカードのデメリット

クレジットカードの保有は多くのメリットありますが、注意すべきいくつかのデメリットも存在します。

ここでは主な3つのデメリットについて詳しく説明します。

1. 過剰消費のリスク

クレジットカードを使うと、現金が手元になくても商品を購入できるため、予算を超えてしまう可能性があります。

これが繰り返されると、結果的に支払いが困難になり、信用情報に悪影響を与える可能性があります。

2. カードの不正使用リスク

クレジットカードは紛失や盗難によって不正使用される可能性があります。

さらに、スキミングのような技術を使ってカード情報が盗まれることもあります。

これにより、勝手に高額な買い物をされるリスクがあります。

3. 分割払いの手数料

クレジットカードの支払いオプションには、一括払いだけでなく分割払いやリボルビング払い(リボ払い)が含まれています。

これらの方法を選択すると、支払いを小分けにできますが、手数料が発生します。

特に、リボ払いの場合、手数料率が年利15.0%程度と高く、大きな買い物をした場合、返済の負担が重くなりがちです。

あなたにピッタリ!クレジットカード選びのポイント

クレジットカードをどのように選べば自分に合うか分からない人のために、上手な選び方を解説します。

機能的にはどうか?

機能面を重視してクレジットカードを選ぶ場合、以下の点を確認しておきましょう。

1. 特典とサービス

クレジットカードは、様々な特典やサービスが付帯しています。

これには、ショッピングの割引、高いポイント還元率、旅行保険、空港ラウンジアクセスなどが含まれます。

自分のライフスタイルに合った特典が充実しているカードを選ぶことが重要です。

例えば、よく旅行をする人は充実した旅行保険の付いたカード、日常的に多くの買い物をする人はポイント還元率の高いカードが適しています。

2. サポートデスクの質

カードに問題が発生した際にスムーズに対応してもらえるかも大切なポイントです。

紛失や盗難時のサポート、緊急時のカード再発行サービス、旅行時の各種予約サポートなど、サポートデスクの対応が充実しているカードはより安心です。

サポートの質はカードの信頼性を高め、日常生活での安心感につながります。

3. セキュリティ機能

クレジットカードの安全性は非常に重要です。

ICチップ搭載のカード、ナンバーレスカード、オンラインショッピング時にセキュリティを強化する3Dセキュアなど、高度なセキュリティ機能を備えたカードを選ぶことで、不正利用のリスクを減らすことができます。

特にオンラインでの買い物が多い場合、これらの機能は不可欠です。

コストパフォーマンスはどうか?

クレジットカードの選び方には、年会費やポイント還元率などが重要なポイントとなります。

どのクレジットカードがコストパフォーマンスに優れているかは、使う頻度や使う場所、自分の生活スタイルによって異なります。

自分の状況に合ったカードを選ぶことで、最もコストパフォーマンスの良い選択ができるでしょう。

年会費が安くポイントがよく貯まるカードかどうか

多くのクレジットカードが年会費無料のオプションを提供しており、これらのカードは0.5%から1.0%のポイント還元率を持つものが一般的です。

これはコストパフォーマンスが高いと考えられます。

ただし、クレジットカードの使用額が多い場合、年会費がかかるカードでも高いポイント還元率を提供するものを選ぶと、支払った年会費を上回る利益を得ることができます。

つまり、クレジットカードを選ぶ際は、自分の使用額を考慮して、年会費の有無やポイント還元率を見極めることが重要です。

年会費がかかるカードでも、その利用状況に応じて得をする場合もあるため、損をしないクレジットカードを選ぶことをおすすめします。

ポイントを貯めた後の利用方法がたくさんあるか?

クレジットカードで貯めたポイントは、日常のショッピングなどで使えることが多いです。

たとえば、楽天カードを使うことで得られる楽天ポイントは、楽天市場のみならず、マクドナルドやファミリーマートといった様々な店舗で利用可能です。

このように、ポイントの使い道が広いかどうかは、クレジットカードを選ぶ際の重要なポイントの一つです。

ステータスがあるか?

クレジットカードのステータスに応じて、利用限度額や提供されるサービスは変わります。

そのため、高いステータスのカードを持ちたいと考える人もいます。

ここでは、ステータスの高いクレジットカードとして、ゴールドカード、プラチナカード、ブラックカードの特徴を詳しく解説します。

ゴールドカード

ゴールドカードはステータスカードの中で最も保有しやすいカードです。

以前は年収制限があることもありましたが、最近ではほとんどのカードが制限を設けていません。

年会費は1万円程度が一般的ですが、年間利用額によっては年会費が無料になることもあります。

ゴールドカードの特典には、国内空港ラウンジの無料利用や国内外の旅行傷害保険が含まれることが多いです。

また、レストランやホテルでの優待料金も提供される場合があります。

プラチナカード

プラチナカードはゴールドカードの上位に位置するカードで、年会費は2万〜10万円程度です。

ゴールドカードの特典に加えて、世界中の空港ラウンジ利用やコンシェルジュサービスが提供されます。

プラチナカードを取得するには、安定した収入と高い信用力が必要です。

カード会社からの招待(インビテーション)が必要な場合もあります。

まずは、プラチナカードのあるゴールドカードを持つことから始めるのが良いでしょう。

ブラックカード

ブラックカードは最も高いステータスを持つクレジットカードです。

ほとんどの場合、カード会社からの招待が必要で、作成には高い収入と信用力が求められます。

ブラックカードを持つこと自体が信用力の証明となります。

年会費は数万円から数十万円に及びますが、利用限度額は数百万円から数千万円と非常に高く、充実したコンシェルジュサービスも利用できます。

クレジットカードの審査に通らない可能性について

クレジットカードの申し込みには、年齢や収入などの条件があります。

これらの条件を満たしていない場合、審査に通らない可能性があります。

また、審査では返済能力が重要視されます。

収入に対してカードローンなどの債務が大きすぎる場合も、審査に落ちるリスクがあります。

クレジットカード1枚は持っておいてもいい

クレジットカード所有率は87%と高い水準です。

つまり、クレジットカードを持っていない人は少数派といえます。

クレジットカードを持っていないと、クレジットヒストリー(クレヒス)が形成されず、金融機関からの評価が難しくなります。

その結果、クレジットカードの発行が難しくなったり、住宅ローンや自動車ローンの審査で不利になることがあります。

信用力を高めるためにも、最低でも1枚のクレジットカードを持つことをおすすめします。

クレジットカードには多様な種類があり、コストパフォーマンスに優れたものや付帯サービスが充実しているものなどがあります。

自分のライフスタイルに合ったカードを選ぶことが大切です。